不動産を『贈与』する場合、『相続』するより諸経費が高くなる!

Last Updated on 2021年12月1日

不動産を贈与 する場合、多くの方が気にされているのは『贈与税』ですが、『贈与税』以外にも諸々の諸経費がかかります。

お客様から不動産の贈与について相談を受ける機会は多いのですが、『税金以外にこんなに経費がかかるなんて知らなかった!』とおっしゃる方は少なくありません。

税金以外にどのような経費がかかるのか把握した上で、その経費を払ってでも贈与をするメリットがあるのか、今一度ゆっくり考えてみて下さいね。

不動産を贈与する場合にかかる費用とは?

①『不動産取得税』

『不動産取得税』は、不動産を新たに取得する場合に支払う税金で、購入時に限らず、贈与でもらった場合にも課税されます。

≪不動産取得税の計算方法≫

贈与した不動産の固定資産税評価額(※1) × 4%(※2)

(※1) 令和6年3月31日までは、宅地の不動産取得税を計算する際、固定資産税評価額×1/2となります。

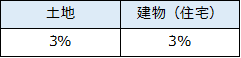

(※2)令和6年3月31日までは以下の通り、税率が軽減されています。

② 『登録免許税』

不動産の売買、贈与、相続などで所有権を移転する(名義を変更する)際に支払う税金です。

≪登録免許税の計算方法≫

固定資産税評価額×2%

※上記税率は贈与の場合です。所有権移転の内容により登録免許税の税率は異なります。

(参考)登録免許税の税額表(国税庁HP)

③ 『贈与税』

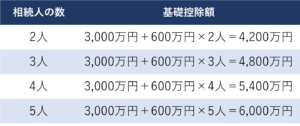

不動産を贈与する場合、贈与する金額が基礎控除の110万円を超えるときに、贈与税の申告・納税が必要となります。

通常不動産の贈与は高額となりますので、2,500万円まで贈与しても贈与税がかからない、相続時精算課税制度を適用される方が多いです。

(贈与税はかかりませんが、将来相続税が発生するケースがあるためご注意ください。)

④ 専門家手数料

現金を贈与する場合、贈与金額は一目瞭然ですが、不動産を贈与する場合、贈与する金額がいくらなのか、自分で計算するのは難しいケースがあります。その場合には税理士へ贈与税申告を依頼する必要があります。

また、不動産を贈与する場合には名義変更をする必要がありますが、自分で行うのが難しい場合には司法書士へ依頼する必要があります。

各専門家へ支払う報酬は、贈与する不動産の数や金額にもよりますが、税理士報酬、司法書士報酬、いずれも5万円以上はかかります。

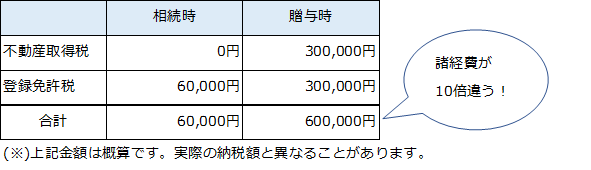

『贈与』と『相続』でこんなにも諸経費が違う!

不動産を相続する場合にも、登録免許税は必要になりますが、贈与に比べて税率が低く抑えられています。

不動産取得税にいたっては、相続時には必要ないため、贈与をするよりも相続で不動産をもらったほうが経費としてはお得になります。

不動産を贈与するかどうか迷ったら、まずは専門家へ!

不動産を贈与する場合には贈与税や相続税のことだけ考慮し、不動産取得税や登録免許税といった諸経費が多くかかることを認識されずに実行してしまうケースがあります。

『こんなはずじゃなかった!』と後悔しないためにも、贈与をするかどうか迷っている際には一度ご相談ください。